Международное рейтинговое агентство Standard & Poor's понизило кредитный суверенный рейтинг России до уровня «BB+», который в обиходе называют «мусорным». Ряд экспертов, да и сами руководители России называли подобные действия политически мотивированными. Как это возможно с точки зрения экономической теории – ведь либеральные гуру нам все время твердят об объективности рыночных механизмов?

Руководство США ведет с Россией войну. Финансовый рынок пока является главным театром военных действий

Дело в том, что рынок они представляют себе как идеальную картинку из учебного пособия для студентов младших курсов, в котором бестелесные экономические агенты честно конкурируют друг с другом, не имея возможности манипулировать рынком. А в реальности, если рынок не регулирует государство, им манипулируют спекулянты, биржевики и даже, как показывает данный случай, политики.

1

Инструментом манипуляций в данном случае и выступают эти самые рейтинговые агентства. Их большая тройка: Standard & Poor's, Moody's и Fitch – работает, как известно, по лицензиям американского казначейства и критически зависит от американских денежных властей. Их деятельность непрозрачна, они не публикуют методики, по которым выставляют рейтинги, и, как показал глобальный финансовый кризис, они необъективны.

Крупнейшие американские инвестиционные банки, которым они выставляли самые высокие рейтинги, лопнули. А во многих странах, которым они выставляли низкие рейтинги, таких катастрофических событий не произошло.

То есть оценки рейтинговых агентств изначально субъективны. Причем их оценки явно смещены в пользу США и в ущерб для России. Если исходить из теории, то по объективным макроэкономическим показателям – бремя государственного долга, платежный и торговый баланс, задолженность банков и корпораций – мусорный рейтинг должны были бы получить США. А Россия, наоборот, самый высокий. Но поскольку вся большая тройка рейтинговых агентств работает по американским лицензиям, они систематически завышают рейтинг США и занижают рейтинги стран, которые не нравятся американскому руководству. Тем самым они искусственно ухудшают условия привлечения инвестиций этими странами и повышают инвестиционную привлекательность американской экономики.

Сила рейтинговых агентств в том, что им доверяют банки, в том числе центральные, и руководствуются их оценками при принятии инвестиционных решений. Фактически агентства вместо банков оценивают риски невозврата кредитов заемщиками, которые ранжируются по странам. Как правило, рейтинг конкретного заемщика не может быть выше рейтинга страны его происхождения. Выставляя рейтинги странам, эти агентства предопределяют условия предоставления кредитов заемщикам из этих стран, включая уровень ставки, размер и качество залога и пр.

Их роль в манипулировании финансовыми потоками можно сравнить с ролью термометра в регулировании напора горячей и холодной воды в смесителе. Если у вас термометр завышает градус, то подача горячей воды уменьшается по отношению к нормальному или желаемому уровню. При сильном искажении горячая вода вовсе перестанет поступать, вы замерзнете. Собственно, это и происходит сегодня в отношении российской экономики. Снижение рейтинга означает увеличение оценки риска (температуры), вследствие чего приток денег (горячей воды) уменьшается ниже нормального уровня, соответствующего объективной оценке риска.

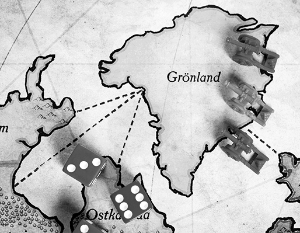

2

Руководство США ведет с Россией войну. Финансовый рынок пока является главным театром военных действий. На нем мы несем большие потери. В прошлом году потеряли полтораста миллиардов долларов вывезенного капитала. Снижение кредитного рейтинга – это еще один удар, ориентированный на нанесение ущерба российской финансовой системе.

Иностранные кредиторы и инвесторы после этого должны будут потребовать от российских заемщиков либо досрочного возвращения кредитов, либо увеличения залогов, а также повысить процентные ставки. Следствием этого станет новая волна вывоза капитала, что повлечет избыточное давление на валютный рынок и вызовет, по расчетам американцев, очередной обвал курса рубля и повышение процентных ставок. А это, в свою очередь, добьет российскую экономику, и без того уже лишенную кредитной поддержки вследствие политики Центрального банка.

Можно ли этого избежать? Проще пареной репы. Прежде всего, денежные власти должны, наконец, признать допущенные в прошлом году ошибки, которые, собственно, и загнали экономику в кризис.

Во-первых, объявив о переходе к таргетированию инфляции, не нужно было отпускать рубль в свободное плавание. Ведь курс рубля является главным ценообразующим фактором для всех импортных товаров, доля которых в потребительской корзине населения составляет более трети, а на московском рынке, который задает темп инфляции, – более половины.

Мне так никто из должностных лиц, ответственных за принятие этого решения, не смог объяснить его странную логику. Они просто поверили в эту рекомендацию МВФ, которая противоречит как теории управления, так и здравому смыслу. В итоге, отпустив курс рубля в плавание, они своими заявлениями и бездействием уронили его в свободное падение и получили всплеск инфляции – прямо противоположный результат.

Во-вторых, не нужно было повышать ставку процента и убивать экономический рост. Для спекулянтов это решение – что мертвому припарки, у них норма прибыли на искусственно закрученном падении рубля достигает сотен процентов годовых. А для предприятий реального сектора оно смерти подобно – они оказываются отрезанными от кредита и вынуждены сворачивать производство.

Ведь, собственно, на эти решения российских денежных властей и рассчитывали американцы, организовывая первую атаку путем введения запрета на кредитование российских заемщиков. Наш Центральный банк выступил в роли переключателя, который перевел внешний импульс западных санкций во внутренний контур, вызвав «короткое замыкание» в финансовых цепях, энергия из которых ушла в песок, точнее, во внешнее пространство. А должен был бы выступить в роли стабилизатора.

3

Что делать собственно с рейтинговыми агентствами? Если вы имеете в виду американские, то от их услуг однозначно нужно отказываться. Наш президент говорил об этом еще четыре года назад, призывая к их замене российскими рейтинговыми агентствами.

Я вскоре после этого побывал в Минфине с этим предложением. Отвечавший за этот вопрос замминистра долго пожимал плечами, но так и не согласился ни с одним из способов решения этой задачи.

При этом он не мог ответить на простой вопрос: как наши денежные власти могут полагаться на иностранные рейтинговые агентства, которые даже не раскрывают методику своих оценок? И до сих пор, несмотря на очевидный провал американской тройки агентств в 2008 году, когда лопнули банки с самыми высокими рейтингами, несмотря на очевидную политизацию и недостоверность их оценок, наши денежные власти продолжают ориентироваться в своих инвестиционных решениях, в оценке залогов на их оценки.

То есть наши чиновники, отвечающие за валютно-финансовую политику, являются агентами американского влияния? Я этого не говорил, и этот вопрос за пределами моей компетенции. Но очевидно, что по сути они являются проводниками этого влияния.

Вместо того чтобы выполнить поручение президента и перейти на использование оценок российских рейтинговых агентств, которые намного лучше понимают риски на нашем рынке, они продолжают пользоваться заведомо настроенными против нас оценками американских агентств. Тем самым американское политическое влияние попадает в ядро нашей финансовой системы и поражает его.

Западные санкции не могли бы загнать нашу экономику в стагфляционную ловушку, если бы не политика денежных властей, которая многократно усилила действие этих санкций и направила их в самый центр нашей финансовой системы, вместо того чтобы блокировать их воздействие на внутренний рынок.

***

У нас есть собственные достаточно компетентные рейтинговые агентства. И смею вас заверить, что они выставляют куда более достоверные рейтинги, чем американские. Потому что не только учитывают специфику нашего рынка и знают сильные и слабые стороны наших предприятий, но и имеют научно обоснованные методики оценки рисков. Не исходя из интересов Вашингтона, а на основе объективной комплексной многосторонней и многофакторной оценки.

Но и они не являются панацеей. Главным оценщиком рисков должен быть сам российский регулятор, получивший в прошлом году приставку «мега-». Он самый большой по численности сотрудников в мире и вполне мог бы взять на себя функцию оценки рисков в нашей экономике в разрезе хотя бы секторов экономики и крупных корпораций. Тогда по меньшей мере оценка кредитных рисков была бы декоммерциализирована и деполитизирована, что сделало бы ее более объективной.

Можно также подумать об использовании транснациональных рейтинговых агентств, работающих в рамках Евразийского экономического союза или даже БРИКС. В этом случае начинать надо с методики оценки, которая должна быть известной, научно обоснованной и не допускающей манипуляций по политическим и иным мотивам.

По материалам агентства NewsFront