В рамках проекта «Клуб читателей» газета ВЗГЛЯД представляет текст Ивана Новикова о том, какие последствия влечет за собой глобальная игра по снижению стоимости нефти.

Для того чтобы наш суверенитет выжил, требуется совсем другой подход

С июня 2014 г. цена на нефть упала со 114 долларов за баррель до 29 долларов в январе 2016 г. И продолжает падать. Пришло время разобраться в ситуации.

Параметры мирового рынка нефти

Давайте посмотрим на фундаментальные значения спроса и предложения нефти. (Источник: U.S. Energy Information Administration (EIA); Cambridge Energy Research Associates (IHS CERA) 2015 г., 2012-2014 факт, 2015-2017 – прогноз)

|

2012 г. |

2013 г. |

2014 г. |

2015 г. |

2016 г. |

2017 г. |

Мировое производство

|

4476 |

4497 |

4596 |

4635 |

4695 |

4762 |

Мировое потребление

|

4420 |

4475 |

4522 |

4587 |

4657 |

4731 |

Разница между ними |

56 |

22 |

74 |

48 |

38 |

31 |

Изменение запасов

|

55,8 |

21,3 |

74,4 |

47,7 |

38,0 |

31,3 |

Как видно из приведенных цифр, никаких фундаментальных изменений рынка нефти в последние четыре года не было и не планируется в ближайшие два года. Спрос на нефть стабильно растет от года к году.

Производство нефти также стабильно растет. Разница между производством и потреблением нефти незначительная и сохраняется на примерно одинаковом уровне. Более того, низкие цены на нефть сейчас влияют на сокращение производства нефти в 2016 году.

При таких цифрах можно утверждать, что изменение цен на нефть в предыдущие полтора года не зависело от динамики физического рынка нефти. Нужно искать другие причины.

Среди причин, которые озвучиваются в прессе, присутствуют самые разные.

Сланцевая революция в США

Например, сланцевая нефтяная революция в США (2005–2014 гг.), которая позволила резко нарастить добычу сырья и стать, по данным американской статистики, в 2014 году лидером по производству нефти в мире. К началу 2015 года добыча сланцевой нефти в США составила порядка 225 миллионов тонн в год.

Что интересно, взрывной колоссальный рост добычи в Америке с 2011 по середину 2014 года почему-то не оказывал никакого влияния на баланс спроса и предложения нефти на рынке и уровень ее цены.

За счет сланцевой нефти и других факторов закупки нефти со стороны США существенно снизились, что позволило широко разрекламировать подписанный американским президентом 18 декабря 2015 года закон, снимающий 40-летний запрет на экспорт нефти и нефтепродуктов из США.

Фундаментально, однако, ничего не изменилось – США как закупали нефть за рубежом, так и продолжают закупать, хотя и в меньших объемах. Например, в самом успешном 2014 году США закупили порядка 300 миллионов тонн нефти за рубежом (добыли они при этом немногим больше 500 миллионов тонн).

Низкие цены на нефть 2016 года должны в разы сократить производство сланцевой нефти в США. Например, известно, что в 2014 году себестоимость добычи сланцевой нефти в США находилась в среднем на уровне 57 долларов США за баррель. Однако о грядущем колоссальном падении добычи сланцевой нефти в США в связи с низкими ценами в 2016 году средства массовой информации пишут не особо активно.

Впрочем, сокращение добычи нефти в США произойдет не одномоментно. Так как многие нефтяные компании хеджировали цены на продажу нефти на финансовом рынке (продавали в 2015 году по ценам 2015 года еще не добытую нефть с поставкой в 2016 году через фьючерсы и опционы), что позволяет им какое-то время продолжать добычу при низких текущих ценах на нефть.

Потребление в Китае и возвращение Ирана

Другим разрекламированным фактором снижения цен на нефть явилось замедление экономического роста в Китае, которое якобы снизит спрос на нефть. Но так ли это?

#{smallinfographicright=789896}По оценкам американской Energy Information Administration (EIA), спрос на нефть в КНР в 2015 году составил около 550 млн тонн в год, а в 2016 году вырастет до 565 млн тонн в год. Для сравнения: спрос на нефть в 2014 году составил порядка 520 миллионов тонн.

При этом за последние семь лет добыча нефти в Китае увеличилась на 15,5%, в то время как спрос на нефть вырос на 38%. То есть потребности Китая в дополнительной нефти будут покрываться в основном за счет дополнительных закупок на международном рынке.

Несмотря на снижение темпов экономического роста в Китае с 10 до 7% в 2015 году, потребление нефти растет из-за качественных изменений в экономике Поднебесной, приведших к повышению уровня жизни населения.

Проще говоря, Китай пересаживается с велосипедов на автомобили, что требует дополнительных объемов горючего. Поэтому опасения мировых средств массовой информации относительно снижения спроса на нефть со стороны Китая напрасны.

В начале 2016 года было снято нефтяное эмбарго Ирана, и страна возвращается на мировой рынок нефти. Ожидаемый прирост экспорта нефти Ирана в 2016 году – порядка 62 миллионов тонн (1,25 миллиона баррелей нефти в день).

С учетом возможного существенного сокращения добычи сланцевой нефти в США в 2016 году (в пределах вплоть до 150 миллионов тонн) при ценах около 30 долларов за баррель такой объем нефти Ирана не повлияет на дальнейшее снижение цен. А значит, информация про нефть Ирана тоже не объясняет наблюдаемого падения.

Нефть финансовая и нефть физическая

Таким образом, слухи о рисках снижения физических объемов спроса и существенного увеличения предложения нефти в 2016 году анализом рынка не подтверждаются. Более того, низкие цены в 2016 году неизбежно должны сократить добычу и экспорт на мировом рынке. Однако на рынке раздуваются совсем противоположные информационные сюжеты, провоцируется паника – и цена на нефть падает.

Уже больше тридцати лет в мире динамично развивается рынок «финансовой нефти» в виде фьючерсных и опционных торговых площадок. Эти производные финансовые деривативы в теории должны помогать участникам – фиксировать цены купли-продажи реальной (но еще не добытой) нефти в будущем.

Сами деривативы, как правило, не предусматривают реальной купли-продажи нефти. Смысл, например, обычного биржевого фьючерса – получение или выплата разницы между ценой контракта на куплю-продажу нефти (допустим, на определенную дату через один год) и реальной (спотовой) ценой физической нефти на эту наступившую дату через год. То есть, по большому счету, это чисто спекулятивный инструмент.

Проблема, однако, в том, что цены таких финансовых деривативов являются определяющим ориентиром для формирования цен реальных нефтяных сделок. Например, продажи реальной нефти зачастую исчисляются по среднемесячному значению фьючерсных биржевых котировок на нефть. То есть «финансовая нефть», не будучи связана с добычей, транспортировкой, хранением и переработкой, фактически стала управлять ценами на физические поставки.

Объем торгов нефтяными фьючерсными контрактами на двух крупнейших биржах – нью-йоркской NYMEX и лондонской ICE – за последние десять лет существенно вырос и уже более чем в десять раз превышает годовое потребление нефти в мире. 95% мирового рынка нефтяных производных инструментов контролируется банками США (по расчетам ИМЭМО РАН).

Участниками этой спекулятивной схемы также, кроме банков, выступают малопрозрачные финансовые хедж-фонды. Ликвидность крупнейших банков США с учетом частной юридической самоорганизации Федерального Резервного Банка (эмитента долларов США) фактически не ограничена, имеется возможность неограниченной манипуляции ценами производных финансовых инструментов за счет наращивания объемов нефтяных фьючерсных контрактов.

Для того чтобы соблюсти приличия, американским банкам достаточно раздуть фиктивный информационный повод для оправдания своих действий по открытию своих позиций во фьючерсах и продать (шорт) «финансовую нефть» на дату в будущем по ценам ниже, чем текущие цены. И цена на нефть пойдет вниз.

За 2015 год объем таких «шортов» по нефти вырос в три с половиной раза, а с начала октября объем таких позиций увеличился почти на 80%. Согласно отчету Комиссии по торговле товарными фьючерсами США (CFTC), за первую неделю 2016 года объем коротких позиций в нефтяных фьючерсах достиг рекордного уровня за всю историю наблюдений.

Еще через неделю крупнейшие инвестиционные банки США Morgan Stanley и Goldman Sachs сделали прогноз, что ждут нефть по 20 долларов США за баррель, мотивируя его расплывчатыми доводами. По всем признакам, эти факты стоит классифицировать как манипуляцию рыночными ценами.

Сценарий выживания для России

Таким образом, мы видим глобальную игру на понижение цен на нефть, игнорирующую принципы классического спроса и предложения на рынке. Выясняется, что нефтедоллар во главе с частной Федеральной резервной системой и приближенными к ней американскими банками захватил власть над рыночными ценами и манипулирует ими по своему усмотрению.

Низкие цены на нефть выгодны для разорения действующих нефтяных игроков и передела собственности в пользу банков, приближенных к эмитенту мировой резервной валюты. И вот уже правительство России всерьез обсуждает приватизацию Роснефти, Сбербанка и ВТБ. Сценарий такой ситуации подробно изложен в одной из предыдущих моих статей.

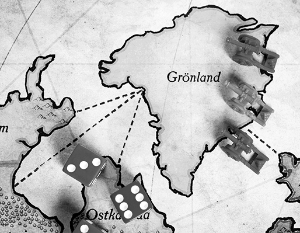

Кроме того, американские военные аналитики из Stratfor всерьез прогнозируют развал России из-за предстоящего достаточно длительного периода низких цен на нефть. И уж если такие структуры ненароком озвучивают уверенные планы нелогичного ценообразования на рынке нефти, то ранее озвученные 20 долларов за баррель нефти выглядят далеко не пределом дальнейшего обвала цен.

В этих условиях и цена пять долларов за баррель не выглядит фантастической. США для этого надо только принять решение и напечатать доллары для увеличения объема «шортов» по фьючерсам. В результате нефтяные цены совсем упадут, нефтяные и прочие активы многих стран окажутся убыточными – так что их можно будет задешево купить на напечатанные доллары США.

Понятно, что России невозможно быть финансово независимой и суверенной от США, которые произвольно решают, давать России мировые резервные деньги за ее товары или не давать. И выхода из этой ситуации при сохранении действующей структуры мировой денежно-кредитной системы у России практически нет.

Для того чтобы наш суверенитет выжил, требуется совсем другой подход и другая логика действий. При этом даже гипотетическая продажа нефти только через собственную нефтяную биржу ничего не решает. Так как основные цены определяются в долларах США и привязаны к мировым биржам-манипуляторам.

Для выживания России в условиях низких цен на нефть, возможно, придется закрыть товарный и финансовый рынок в духе Ирана или даже СССР. Это точно не будет оптимальным решением для развития страны, но для выживания придется применять и такой сценарий, если не найти более адекватного рецепта.

Самый адекватный и самый радикальный рецепт финансового суверенитета России – отказ от нефтедоллара в принципе. Что потребует учреждения новой мировой валюты. Предметные предложения по новой мировой валюте я уже выдвигал. Детальное оперативное исследование специалистами этого способа нейтрализации рисков ускорит выход России из полосы финансовых затруднений.

2016 год начинает демонстрировать во всей красе ранее скрытые механизмы устройства мировых финансов, что дает нам шанс осознать масштаб угрозы и дает немного времени принять меры по защите собственного суверенитета.

Сергей Худиев

Чтобы никто не мог отменить Новый год

Сергей Худиев

Чтобы никто не мог отменить Новый год